SOSYAL GÜVENLİK KURUMU PRİMLERİNİN HESABINDA DİKKATE ALINACAK TABAN VE TAVAN TUTARLARI

2022 yılının ikinci altı aylık döneminde uygulanacak olan, sosyal güvenlik primine esas kazançların alt ve üst sınırları yeniden belirlendi.

5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu’nun, 1 Temmuz 2008 tarihinde yürürlüğe giren 82. maddesinde günlük kazanç sınırları tanımlanmıştır. Buna göre, söz konusu Kanun gereğince alınacak prim ve verilecek ödeneklerin hesabına esas tutulan günlük kazancın alt sınırı, asgari ücretin otuzda biri, üst sınırı ise günlük kazanç alt sınırının 6,5 katı olarak hesaplanmaktaydı.

6761 sayılı Kanun’un 8. maddesiyle, Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu’nun yukarıda belirtilen hükmünde yer alan “6,5” ibaresi 1 Ocak 2017 tarihinden itibaren geçerli olmak üzere “7,5” olarak değiştirilmiştir. Buna göre SGK primine esas kazancın üst sınırı (SGK tavanı) 1 Ocak 2017 tarihinden itibaren, ilgili dönemde geçerli olan asgari ücret tutarının 7,5 katı olarak hesaplanmaktadır.

Asgari Ücret Tespit Komisyonu yaptığı toplantılar sonucunda 2022 yılının ikinci altı aylık döneminde işçiler için geçerli olacak günlük asgari ücret tutarını belirlenmiştir.

Komisyonun bu konuda verdiği 01.07.2022 tarih ve 2022/1 sayılı Asgari Ücret Tespit Komisyonu Kararı 01.07.2022 tarih ve 31883 (mükerer) Sayılı Resmi Gazete’de yayımlanmıştır.

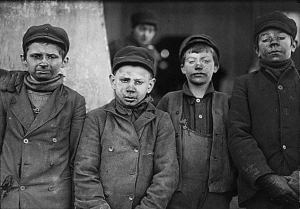

Buna göre 01.07.2022 tarihinden itibaren geçerli olacak sigorta priminin hesabına esas olacak ücretin taban ve tavan tutarları aşağıda belirtilmiştir.

|

|

Taban tutar

|

Tavan tutar

|

|

Dönem

|

Günlük (TL)

|

Aylık (TL)

|

Günlük (TL)

|

Aylık (TL)

|

|

01.07.2022 - 31.12.2022

|

215,70

|

6.471,00

|

1.617,75

|

48.532,50

|

Bilgilerinize sunar, iyi çalışmalar dileriz.

Saygılarımızla,

Yakup UYGUN - İbrahim ÖNER